健康保険

加入者として

年収の壁

年収の壁とは、ある年収までは健康保険の被扶養者となれるため、自分自身で健康保険(厚生年金も)に加入する必要がなく健康保険料負担額が発生しなかった方が、極端にいえば、1万円年収が上がるだけで、健康保険に加入する必要が生じ健康保険料負担額が発生し、結果として、収入は増えるのに、手取り額が減ってしまう現象のことを指します。年収の壁には、103万円、106万円、130万円などいくつかの壁が存在していると言われています。

税法上の壁と社会保険上の壁

•税法上の壁は、1月~12月の年ベースの実際の数字で考える

例)103万円の壁

•社会保険上の壁は、その時点での見込み年収で考える

例)130万円の壁

103万円の壁

•税法上の壁

•この金額以内だと所得税がかからず、この金額を超えると所得税がかかるようになる

•誰かの扶養控除対象だった場合、そこからも外れることになる(配偶者特別控除は別)

•この金額が、配偶者手当を支給するかどうかの判断基準となっている会社も多い

106万円の壁

•社会保険上の壁

•本当は「106万円」という基準はありません

•正確には「月あたり8.8万円」という基準

原則のいわゆる4分の3ルール未満の従業員で、以下の5要件すべてに該当する場合は厚生年金・健康保険への加入義務が生じます。

(原則は、いわゆる正社員の4分の3以上の所定労働時間である従業員には社会保険加入義務がある(4分の3ルール))

①社会保険の一般被保険者が101名以上の会社に勤務(特定適用事業所の要件)

②週の所定労働時間が20時間以上であること

③継続して2カ月を超えて使用される見込みがあること

④賃金の月額が88,000円以上であること

⑤学生でないこと (②~⑤ 短時間労働者の要件)

①特定適用事業所の要件

社会保険の一般被保険者が101名以上の会社に勤務

「一般被保険者」とは、全ての被保険者のことを指さない

「すべての被保険者」から「短時間労働者」を引いた概念

短時間労働者:いわゆる4分の3ルール以外で加入する被保険者

事業所とは、1つの職場ではなく会社単位で考えるイメージ

適用事業者かどうかは、日本年金機構HPに検索システムあり

https://www2.nenkin.go.jp/do/search_section/

②週の所定労働時間20時間以上

•基本的には契約ベース

•ただし、契約と実態が乖離していて、もし契約上週20時間未満だったとしても、実際の労働時間が2か月連続で週20時間以上になった場合、引き続き同様の状態が続いていたり見込まれる場合は、3か月めから加入義務が生じる

③継続して2か月を超える見込み

•2022年10月に変更になった部分(以前は、「1年以上見込まれる」であった)

•形式的に契約期間が2か月ちょうどであったとしても、2か月を超える見込みがないとは言い切れない

例)いわゆる更新有りのケースは、見込みありと判断

•もともと原則である4分の3ルールの場合、この雇用期間が条件であったため、基準が一緒になった

かかる保険料の額(自己負担分)は、年金と健康保険合わせて大体15~16%(月の給料9万円なら13000~14000円のイメージ)

月8.8万円に含まれる範囲は?

【含まれる】

基本給及び各種手当(含まれない手当除く)

【含まれない】

・臨時に支払われる賃金(結婚手当等)

・賞与(ボーナス)

・残業代

・精皆勤手当、通勤手当 及び家族手当

月8.8万円を超えたり超えなかったりの場合

•原則は、契約内容ベース

•「恒常的」かどうか(要は、いつもかどうか)がポイント

•でもその基準はとてもあいまい

•協会けんぽと健康保険組合とで解釈が異なることもあります

130万円の壁

•社会保険上の壁

•自分自身が社会保険(厚生年金・健康保険)に加入する

•(社会保険上の)扶養から外れて保険料を払う必要が出てくる

•勤め先の人数などは関係なく4分の3要件などに当てはまればもれなく

•かかる保険料の額(自己負担分)は、年金と健康保険合わせて大体15~16%(月の給料9万円なら13000~14000円のイメージ)

•130万円の定義は、106万円とは異なり、基本的には「すべての収入」と考える

•すべて・・・残業代や課税対象外の収入も含む

・1~12月の実績で考えるのではなく、見込み年収で考える(税法との違い)

・月あたり108,333円くらい

・1か月でも月あたり金額を超えると社会保険に加入する必要があるという解釈あり

月あたり108300円について

協会けんぽは、1月でもこの金額超えたら社会保険加入と説明

(ただし一部の健康保険組合では、税と同じく1年あたりの実績で判断するところもある(年で超えなければOKとする考え方))

結果として、

雇用保険の基本手当をもらっている期間⇒国民年金に加入

給付制限期間⇒加入しなくてよい(扶養扱い可)

ということになります。

ただし2020年に柔軟に対応するよう国から通達も出てはいます。

2種類の健康保険(協会けんぽと健保組合)

健康保険には2つの保険者が存在します。全国健康保険協会(協会けんぽ)と健康保険組合(組合健保)です。

全国健康保険協会(協会けんぽ)

以前、社会保険庁が所管していた政府管掌健康保険(政管健保)が、社会保険庁解体に伴い、協会けんぽへと変わりました。内容的に大きく変わるものではありませんが、以前の業務の一部(適用関係)は、日本年金機構の方に引き継がれています。

健康保険組合(組合健保)

健康保険組合は、主に大企業が企業単独でつくっている場合と、同じ業界団体が集まってつくっている場合とがあります。いずれにせよ、協会けんぽより財政状態がよく、給付内容や、保険料率が加入者に有利な場合が多いです。

国民健康保険料・後期高齢者医療保険料の計算のしくみ

国民健康保険料の計算のしくみは、協会けんぽなどの健康保険料とは異なります。

健康保険料は、年金の計算にもつかう標準報酬月額に決まった率を掛ける方式で、月単位で保険料が決まります。

一方の国民健康保険料は、所得割・均等割・平等割という3つのカテゴリーごとに計算を行います。

所得割は、前年所得から基礎控除を差し引いた賦課基準に対して一定の率を掛けます

均等割は、1人あたりいくらという定額制であり、平等割は、一世帯ごとにかかります。

よって、保険料は年単位で決まります。

※後期高齢者医療保険料の計算のしくみも、基本的には国民健康保険と同様で、ただ平等割がない点が違います。

医療分+支援金分+介護分の合算

それぞれで、

所得割、均等割、平等割の計算を行い、合算する

所得割:賦課基準額×料率(所得-基礎控除)

均等割:加入者数×料額(定額)※1人あたりいくらか

世帯割:1世帯あたりの定額

所得割の留意点

①所得税と異なり、各種所得控除にはならないものが多い

(社会保険料控除・雑損控除などは差し引けない) ⇒一時的な所得増の場合、国民健康保険料が跳ね上がる要因

②上限額(賦課限度額)がある

③非課税の収入は含まない(退職所得・傷病手当金・失業手当・遺族や障害年金など)

【計算例】

令和4年分の年間所得243万円、賦課基準額200万円とする。

単身世帯 42歳男性 料率・定額は一例(自治体による)

【医療分】料率6.8% 均等割2万円 平等割2.4万円

<所得割>200万×6.8%+<均等割>2万+<平等割>2.4万

【支援金】料率2.7% 均等割0.8万円 平等割1.0万円

<所得割>200万×2.7%+<均等割>0.8万+<平等割>1万

【介護分】料率2.3% 均等割1万円 平等割7千円

<所得割>200万×2.3%+<均等割>1万+<平等割>0.7万

医療分:180000円 支援金分:72000円 所得割分:63000円

計 315,000円

減免制度(一例)

•非自発的失業者に対する減額(要・申請)

【例】給与所得を30/100に減じる

•世帯の総所得金額に応じた減額(ある市では自動的に)

均等割、世帯割が減額される

【一例】43万円以下⇒7割減、 43万円+(29万円×被保険者数)以下⇒5割減、43万円+(53.5万円×被保険者数)以下⇒2割減

後期高齢者医療保険制度の軽減措置(一例)

•所得が低い場合、均等割の軽減措置がある

7割軽減 5割軽減 2割軽減

•健康保険の被扶養者であった場合、均等割の軽減措置がある

5割軽減(2年間)

健保(健康保険)との違い

①計算方法 例:協会けんぽ

健保:標準報酬月額×料率(月単位で保険料決定)

国保:前年所得を元にした賦課基準額×料率(年単位で保険料決定)※さらに市区町村によって違う

②国保には被扶養者という概念はない

納付義務者は「世帯主」であるため

留意点

・納付義務者は「世帯主」世帯主が国保未加入でも同じ

・65歳以上の方の介護保険料は、国民健康保険料とは一緒に徴収されない⇒原則年金からの差し引きとなるため(特別徴収)

・75歳以上の方(75歳の誕生月から)は、全員もれなく後期高齢者医療保険となるため、別制度へ切り替わる

株式投資と国民健康保険料への影響

株式などの投資において、特定口座(源泉徴収あり)を選択されている場合は、

確定申告をするしない、するにしてもその方法によって、国民健康保険料・後期高齢者医療保険料・介護保険料の金額に影響が及びます。

詳しく解説しましたので、ぜひ以下の動画をご覧ください

健康保険の被扶養者

健康保険法上の被扶養者は、税とも年金ともまた異なります。

被保険者の直系尊属、配偶者、子、孫、兄弟姉妹で、主として被保険者に生計を維持されている人

また、収入要件としては、基本まず、年収130万円未満(60歳以上、障害者は180万円未満)とされています。

健康保険の給付制度

健康保険(協会けんぽなど)にはさまざまな給付制度が用意されています。その中の傷病手当金と高額療養費制度について、その一部をご案内いたします。

傷病手当金

傷病手当金は、健康保険に加入している方が私傷病で休業し、一定の要件を満たした場合に支給される収入補償的な性格を持つ給付金です。原則、医師の労務不能という診断が必要となります(新型コロナが原因である場合はその限りではありません)。なお、国民健康保険にはこの傷病手当金の仕組みはありませんのでご留意ください。(コロナ禍においては臨時に設けられました)

傷病手当金がもらえる条件

•業務外の病気やケガ

•労務不能(かんたんにいうと、働けない状態)

•4日以上仕事を休んでいる。

療養のために仕事を休み始めた日から連続した3日間(待期期間)を除いて、4日目から支給対象

•給与の支払いがない。

どのように傷病手当金は支払われるか

標準報酬日額×3分の2

※標準報酬日額:標準報酬月額を30で割ったイメージ

支給開始日から通算1年半以内

※以前は「連続」1年半以内だった

留意点

傷病手当金は、健康保険上の規定によるものであり、原則、国民健康保険にはない制度です。健保加入者であっても、任意継続中の疾病等には支給されません。

傷病手当金と障害年金

まず、障害厚生年金と傷病手当金には併給調整があります(障害厚生年金が優先して支払われる)

傷病手当金>障害厚生年金 傷病手当金は差額分のみ

傷病手当金<障害厚生年金 傷病手当金は支給ない

※障害基礎年金に併給調整はありません

障害年金は原則初診日の1年半後の障害認定日以降の支払いとなるため、まずは傷病手当金、次に障害厚生年金といった形で、収入の減少分を補填することは可能です。

窓口:勤務先担当

相談先:加入している協会けんぽ・健保組合など

高額療養費

高額療養費は、所得に応じて定められた上限額(自己負担限度額)以上の医療費(保険適用分)についてはその支払いが免除されるイメージです。国民健康保険(国保 後期高齢者医療保険含む)、健康保険(健保)ともにある制度です。

例として、年収約370万~約770万円の方の場合、80,100円+(医療費-267,000円)×1%

多数回該当のケースで44400円が上限です。

なお、

•違う病院との合算、病院+薬局の合算は可能(世帯合算も)

•外来のみと入院が含まれる場合とがある

※さらに細かなルールがありますので、具体的な計算方法はご相談を!

高額療養費・自己負担限度額(70歳未満の方の場合)

| 70歳未満 | 自己負担限度額 | 自己負担限度額 (多数該当の場合) ※1年間で4か月めから |

| 標準報酬月額 28万〜50万円 | 80,100円+(総医療費-267,000円)×1% | 44,400円 |

| 標準報酬月額26万円以下 | 57,600円 | 44,400円 |

| 低所得者 住民税非課税者など | 35,400円 | 24,600円 |

高額療養費・自己負担限度額(70歳~75歳未満の方の場合)

| 70歳以上 | 自己負担限度額 | 自己負担限度額 (多数該当の場合) ※1年間で4か月めから |

| 現役並み所得者 一例:課税所得145万円以上 標準報酬月額28万円以上 | 80,100円+(総医療費-267,000円)×1% ほか | 44,400円 |

| 一般 (現役並みでも低所得でもない) | 18,000円(外来)※年上限14.4万円 57,600円(外来・入院) | 44,400円 |

| 低所得者 住民税非課税者など | 8,000円(外来) 24,600円(外来・入院) | 設定なし |

| 低所得者(無所得者) | 8,000円(外来) 15,000円(外来・入院) | 設定なし |

限度額適用認定証

限度額適用認定証は、例えば入院前にそれを提示すれば高額療養費制度による上限額以上医療費を支払う必要がなくなるものです。

通常は保険適用後の医療費を全額支払った後必要な手続きを行い実際の支払額と上限額との差が後日還付という流れになっていますが、

どうしても一時的に多額の現金が必要となってしまいますので、それを防ぐための仕組みです。

なおマイナンバーカードに健康保険証を載せることにより限度額適用認定証は不要となりました。(限度額適用認定証があるのと同じ扱いになります)

限度額適用認定証とマイナンバーカード

マイナンバーカードは、健康保険証のみならず、この限度額適用認定証を兼ねられます。

役所で申請手続きをする必要がない⇒マイナンバーカードのメリットの1つとなっています。

高額療養費と限度額適用認定証

高額療養費の計算と通知について

退職後について

健康保険の任意継続

健康保険の任意継続は、退職後も最大2年間、同じ協会けんぽなり組合健保に加入し続けることができる制度です。

加入条件としては以下のとおりです。

①資格喪失日の前日までに「継続して2ヶ月以上の被保険者期間」があること

②資格喪失日から「20日以内」に申請すること。(20日目が営業日でない場合は翌営業日まで)

任意継続の留意点

・保険料は、今まで会社が負担していた分もすべて自分自身で負担することになります(つまり2倍になります)

・保険料を納付期限までに納付しないとその資格を失います。

・傷病手当金・出産手当金は、任意継続被保険者には支給されません。

特例退職被保険者制度

特例退職被保険者制度は、任意継続は2年限定であるのに対し、74歳(75歳になる前)までその健康保険に加入し続けることができる制度です。

在職中の被保険者と同レベルの給付を受けることが可能です。

ただし、どの健康保険組合にもある制度ではありません(協会けんぽにもありません)

国民健康保険と健康保険の違う点

保険料計算方法の違い

【国保】

・前年分の所得に一定率を掛ける(所得割)加えて、世帯ごと、個人ごとにも一定額を加算する

・市町村によって保険料が異なる

【健保】

・標準報酬月額に保険料率を掛ける

・組合ごと、協会けんぽは都道府県ごとに少しずつ異なる

給付内容の違い

【健保にあって国保にないもの】

・傷病手当金

・出産手当金

・産前産後休業、育児休業時の保険料免除

【健保にも国保にもあるもの】

・出産育児一時金(50万円)

・葬祭費(5万円)※健保では埋葬料(5万円)

・高額療養費

健康保険証としてのマイナンバーカード利用

限度額適用認定証(高額療養費制度)が不要になることが最大のメリットであることは別項で説明いたしましたが、そのほか、健康保険証そのものとしてもつかうことができます。

健康保険には、入らないといけませんか?

法的には入る義務があります。厳密には、条件を満たした労働者については、使用者は加入させる義務があり、それ以外の人は自ら加入手続きを取る必要があります

健康保険への入り方を教えてください

協会けんぽ等と国民健康保険とで異なります。

【健保】

働いている人:会社側が手続してくれます

扶養に入れる場合:働く人が会社に依頼し、会社側が手続します【国保】

働いている人など加入者が、自ら手続きをする必要があります(お住まいの市区町村で)

会社を退職した場合、健康保険の切替が必要と聞いたのですが?

主に3つの方法があります。

①そのまま任意継続という形をとる

②国民健康保険に加入する

③誰か健康保険に入っている家族などの被扶養者になるなお、本人が退職すると、家族の変更手続きも必要になりますので、ご留意ください

退職後の国民健康保険への切替について教えて下さい

切替(加入)手続先はお住まいの市区町村です。

市区町村によっては、残念ながら違う内容を案内するところもあるようですから、あくまで一般的な例とお考えください【持参物(必要なもの)】

とにかく、会社を退職したことがわかるもの

離職票、受給資格者証、厚生年金資格喪失証明書など

※繰り返しになりますが、持参物は必ず事前に窓口に確認した方がよいです

任意継続と国保加入、どちらがお得ですか?

よく聞かれる質問ですが、その方の状況により異なります。

ポイントは、①元の給料の多い少ない、②お住まいの市区町村の国保保険料水準が高いかどうかで決まります。

ただ、入っていた健保でも、国保に入ろうとしている市区町村でも、保険料の試算(シミュレーション)は行っていますので、事前に相談されることをオススメいたします。

雇用保険

雇用保険加入者として

雇用保険の加入条件・対象者

雇用保険に加入しなければならない(加入させなければならない)労働者の条件は基本以下の2点です。

- 31日間以上働く見込みがあること

- 所定労働時間が週20時間以上であること

これらに細かな例外がたくさんあります。例として、上記2条件に該当しても昼間の学生は加入できません(適用除外)

他に加入できない人としては、

①労働者性の薄い会社役員、②家族でしごとをしているような場合(例外あり)、③公務員、④65歳以降に雇われた場合 などが挙げられます。

逆に、いわゆる正社員かどうかを問いませんので、上記条件に該当すればパートでも加入することになります。

雇用保険被保険者証と雇用保険被保険者番号

あまり知られていませんが、雇用保険の番号(被保険者番号)も基本的には各自1つです。ただし7年経過すると失効します。

そして、その雇用保険被保険者番号が載っているのが雇用保険被保険者証です。よく転職時に基礎年金番号と同じく提出を求められるのは、上記の理由からです。ちなみに再発行はハローワークで受け付けられています。

なお、雇用保険被保険者証を求められるもう1つの例が、老齢年金の請求時です。これは、老齢厚生年金と雇用保険との間に一部調整が働く場合があるからです。

雇用保険料の計算

雇用保険料は、健康保険料とは異なり、定額制ではありません。

実際に支払われた賃金額をもとに、料率を計算して算出され、毎月の賃金から天引き(控除)される仕組みです。

よって、育児休業などの無給休暇期間については、給料が払われていないため、自動的に雇用保険料も発生しません。

雇用保険給付について

基本的には在職中の方については勤務先が雇用保険関連の手続きを行います。在職していない方自身が行う手続きの代表例はいわゆる失業保険(求職の申込みをし基本手当を受給)の手続きとなりますが、ここではその基本手当とそれ以外の自身で手続きを行う給付についてご案内いたします。以下、相談・申込窓口はお住まいの住所を担当するハローワークです。

基本手当(失業保険)

雇用保険といえば、というくらい代表的な給付となる基本手当。未だに失業保険とよく呼ばれます。

受け取れる金額

元の給料の大体6割~8割の金額となります。

元の給料が高めだと6割に近づきますし、元の給料があまり高くはないということになると8割の方へ近づくというイメージです。

なお、支給金額には最低額と最高額があり、毎年1回8月1日付で改定されます。

基本手当受給の手続き(求職の申込み)

基本手当受給の手続き(求職の申込み)お住まいの住所を担当するハローワークで行うのが原則です。雇用保険被保険者証と、前勤務先から渡された離職票が必要です。なお、離職票を催促しないとなかなか発行しない会社もありますが、最後の給与額は「未計算」という形でも発行できます。基本手当は離職後最大1年間しか受給できませんので、365日に限りなく近い予定受給日数がある方は、会社と話し合いをされることをオススメいたします。

雇用保険受給資格者証

求職の申込を終え、次にハローワークに行く必要があるのは「説明会」の日です。一般的には、この日に雇用保険受給資格者証が配布されます。

この受給資格者証、ハローワークで基本手当を受ける手続きを行うのに必要なのはもちろんのこと、各種離職証明としても活用できますので、例えば、健康保険の国民健康保険への切替のための添付書類としてつかうことができる場合もあります。

基本手当を受け取れる人

雇用保険にある一定期間以上加入していた人

・直近2年の間に通算1年以上加入

・直近1年の間に通算6か月以上加入

※継続加入であった必要はない

どちらになるかは離職理由次第

おおまかに、会社都合だと短くて済む

(特定受給資格者・特定理由離職者)

離職理由

基本的な流れとしては、会社がハローワークに書類を提出する際、離職理由を記載し提出する

ハローワークは基本的にはそれをそのまま受け入れ、離職理由を決定する

受け取った離職票にある離職理由に疑義があれば、必ず前勤務先orハローワークに相談のこと

◆特定受給資格者・特定理由離職者

→直近1年内6か月でOK

2か月の給付制限期間なし

基本手当の給付日数長め

◆一般

→直近2年内12か月以上

給付制限期間あり(一部なし)

基本手当の給付日数短め

離職票と離職理由について(失業保険のもらい方パート2)

雇用保険給付金関係(個人がもらえるお金)

就職促進給付

主に再就職手当と就業手当です。どちらも再就職したときある一定以上基本手当(いわゆる失業保険のこと)の支給残日数があれば一時金が受け取れる制度です。ここで重要なのは、当初の受給期間内であれば、もし再就職先を割と早く離職し、その離職日から「(本来の支給残日数)-(受給した就職促進給付)」といったイメージの計算を行い、もし余りがあれば再び基本手当が受け取れるという点です。

教育訓練給付

教育訓練給付とは主に教育訓練給付金のことを指し、資格取得のために専門学校などに通うとその学費の一部が補助されるイメージです。

教育訓練給付金の対象となる教育訓練は、そのレベル等に応じて、専門実践教育訓練、特定一般教育訓練、一般教育訓練の3種類があります。

1)専門実践教育訓練

特に労働者の中長期的キャリア形成に資する教育訓練が対象です。

受講費用の50%(年間上限40万円 3年受講で上限120万円)が訓練受講中6か月ごとに支給されます。

資格取得等をしかつ訓練修了後1年以内に雇用保険の被保険者として雇用された場合は受講費用の20%(年間上限16万円)が追加で支給されます。

なお失業状態にある方が初めて専門実践教育訓練(通信制、夜間制を除く)を受講する場合、受講開始時に45歳未満であるなど一定の要件を満たせば、別途、教育訓練支援給付金が支給されます。

対象:雇用保険の被保険者期間3年以上(初回2年以上)+資格喪失1年以内

2)特定一般教育訓練

特に労働者の速やかな再就職及び早期のキャリア形成に資する教育訓練が対象です。

受講費用の40%(上限20万円)が訓練修了後に支給されます。

対象:雇用保険の被保険者期間3年以上(初回1年以上)+資格喪失1年以内

3)一般教育訓練

その他の雇用の安定・就職の促進に資する教育訓練が対象です。

受講費用の20%(上限10万円)が訓練修了後に支給されます。

対象:雇用保険の被保険者期間3年以上(初回1年以上)+資格喪失1年以内

ハロートレーニング

ハロートレーニングとは、以下の求職者支援訓練と公共職業訓練の総称(公的職業訓練)のことです。

- 基本的には無料(ただし、在職者や学卒者を対象とした訓練は有料)

- 離職者向けの訓練期間は数か月、学卒者向けは1年以上、離職者訓練は1週間以内

- 訓練期間中は、条件に合う人には生活資金として月10万円の職業訓練受講給付金が支給されます

(なおそれでも生活資金が不足する場合は、求職者支援資金融資制度が用意されています) - 相談窓口は、お住まいを担当するハローワークです

求職者支援訓練

求職者支援訓練とは、主に雇用保険を受給できない求職者(受給が終わった人含む)を対象に、就職に必要な職業スキルや知識を習得するための職業訓練のことです。

公共職業訓練(離職者訓練)

公共職業訓練(離職者訓練)とは、主に雇用保険を受給している求職者対象にした、就職に必要な職業スキルや知識を習得するための訓練のことです。

公共職業訓練は、主にポリテクや都道府県の職業能力開発校が実施しています。

出産・育児費用の支援

ここでは、健康保険や雇用保険などの制度をまたいだ形で、出産・育児に関する費用支援制度について総合的にご案内いたします。

出産育児一時金(健康保険・国民健康保険)

出産育児一時金は、出産にかかった費用をサポートするための一時金です。

いくらもらえるのか

1児ごとに50万円(協会けんぽの場合)

※組合健保、国民健康保険の場合は、額が異なる場合があります。

※2023年4月1日出産分より50万円に増額されました

どのような人が受け取れるのか

被保険者や資格喪失後6か月以内に出産した人(条件あり)

※被扶養者が出産した場合は、家族出産育児一時金という名称になります。

出産手当金(健康保険)

出産手当金とは、健康保険の被保険者が出産のため仕事を休んで給料を受け取ることができない場合に支払われる一時金です。(なお、国民健康保険にはこの制度はありません)

支給期間:出産日以前42日から出産後56日までの間(原則) ※産前産後休業期間中

支給額:おおむね元々の給料の3分の2

出産費貸付制度(健康保険)

例えば協会けんぽ(全国健康保険協会)には、出産費貸付制度があります。これは以下の要件すべてに当てはまる人に出産育児一時金見込額の8割のお金を、無利子で貸してもらえる制度です。なお返済については、上でご案内した出産後に支払われる出産育児一時金でまかなわれます。

要件

協会けんぽの被保険者もしくはその扶養家族

出産育児一時金を支給される見込みがある

出産予定日まで1か月以内。または妊娠4か月以上で医療機関に一時的な支払の必要がある

育児休業給付

まず、育児休業は、育児・介護休業法にて定められた制度です。

【育児休業】原則1歳まで 保育園に空きなし等の理由で最長2歳まで取得可能

育児休業を取得すれば、条件を満たした雇用保険加入者であれば、育児休業給付金が受け取れます。

①出生時育児休業給付金(産後パパ育休(出生時育児休業)を取得した場合

②育児休業給付金(育児休業中支給)

育児休業給付金(雇用保険)

育児休業給付金とは、原則1歳未満(最長2歳まで)の子を育てるために育児休業を取った一般被保険者と高年齢被保険者に支払われる給付金です。

いくらもらえるのか

休みに入った時の給料の額(厳密には異なる)×支給日数×67%(181日めから50%)

出生時育児休業給付金(雇用保険)

出生時育児休業給付金とは、子の出生日から8週間経過する日の翌日までの期間内に、4週間以内の期間を定めて、当該子を養育するための産後パパ育休(出生時育児休業)を取得した一般被保険者と高年齢被保険者に支払われる給付金です。

2022年から新たに新設された給付金となります。

いくらもらえるのか

休みに入った時の給料の額(厳密には異なる)×支給日数(上限28日)×67%

社会保険料免除制度(厚生年金・健康保険)

①厚生年金・健康保険

産休・育休中は、会社、労働者とも、厚生年金・健康保険料は全額免除となり、かつ、納付期間として扱われ、年金額に影響しません。

※国民年金第1号被保険者は、産休期間のみ保険料免除

※国民健康保険については、現状制度なし(導入予定あり)

②雇用保険

受け取る給料の額に応じ保険料の計算をするため、

会社から受け取る給料がゼロなら、結果保険料もゼロとなります。

※所得税・住民税も、雇用保険と考え方は同様

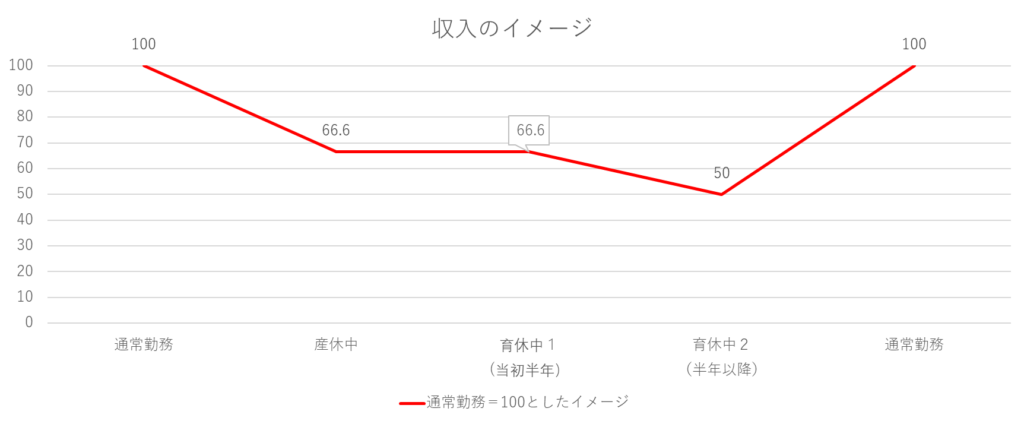

3分の2とはなるが、実は大差ないというお話

【通常】

厚生年金・健康保険料→収入の15%程度

さらに、雇用保険・所得税・住民税が加わる

→所得額にもよるが、たとえば20~25%控除のイメージ

残り75~80%(手取り)

【産休・育休】

本来収入の67%(そのまま全て手取りとなる)

各種給付金はすべて非課税

保険料もすべて免除

例えば、75%と67%を比較すれば、その差は大きいとはいえないのではないでしょうか

介護保険

介護保険料の計算

介護保険料は、本人と本人が属する世帯の前年の所得状況から、保険料段階表に当てはめて個人ごとに決定されます。

※この保険料段階表や基準額は自治体により異なる。

保険料段階表の一例

| 保険料段階 | 対象者 | 保険料率 | 年間保険料 |

| 第1段階 | 世帯全員が市民税非課税で、本人の「課税年金収入額+合計所得金額」が80万円以下の人。生活保護等を受けている人 | ×0.3 | 19500円 |

| 第2段階 | 世帯全員が市民税非課税で、本人の「課税年金収入額+合計所得金額」が80万円を超え120万円以下の人 | ×0.4 | 26000円 |

| 第3段階 | 世帯全員が市民税非課税で、本人の「課税年金収入額+合計所得金額」が120万円を超える人 | ×0.7 | 45500円 |

| 第4段階 | 本人が市民税非課税で、世帯に市民税課税者がいて、本人の「課税年金収入額+合計所得金額」が80万円以下の人 | ×0.9 | 58500円 |

| 第5段階 | 本人が市民税非課税で、世帯に市民税課税者がいて、本人の「課税年金収入額+合計所得金額」が80万円を超える人 | ×1.0 基準額 | 65000円 |

| 第6段階 | 本人の合計所得金額が80万円未満の人 | ×1.1 | 71500円 |

| 第13段階 | 本人の合計所得金額が900万円以上の人 | ×2.4 | 156000円 |

用語

課税年金収入額:老齢年金など市民税の課税対象となる年金収入。障害・遺族年金は含まない

合計所得金額:①損失の繰越控除をしないで計算した総所得金額、

②特別控除前の土地・建物等の分離譲渡所得金額等

※①と②の合計額

総所得金額:事業所得、給与所得、雑所得など

納付方法

【原則】65歳以上の方は、老齢基礎年金からの「特別徴収」(年金からの天引き 年間保険料額を概ね6で割った額を2か月に1回の年金支払いと同時に)です。

【例外】

①老齢基礎年金の支払いがないか、基準額以下の場合、他年金があれば、そこからの特別徴収

②①が不調の場合等は、普通徴収(納付書払い)となる

特別徴収

65歳になってから、半年程度たってから年金からの天引きは始まります。それまでは普通徴収(納付書払い)

【留意点】

国民健康保険の介護分は、誕生月の前月までの保険料を計算し、1年間を通しての分割払いとなるため、一時期、65歳前の介護保険分と、65歳以降の介護保険料の支払いが併存することになります(※ただし二重払いではない)

介護に関する支援

介護休業

介護休業とは、要介護状態にある家族のために、通算93日まで計3回取得できる休業制度

この休業制度の主旨は、休んで介護に充てるというものではなく、事務手続きなど長期間に及ぶ介護の事前準備をするというものです。

・要介護状態(負傷、疾病または身体上もしくは精神上の障害により、2週間以上の期間にわたり常時介護を必要とする状態)にある対象家族を介護するための休業・育児・介護休業法が根拠法

・対象家族:配偶者 (事実婚含む) 、父母、子、配偶者の父母、祖父母、兄弟姉妹、孫

・対象家族1人につき3回まで、通算93日まで休業(連続してとる、分割してとることも可能)

・会社側は、原則介護休業取得を拒否できない

介護休暇

介護休業が育児・介護休業法にある規定なら、この介護休暇は労働基準法に定められている制度です。要介護状態にある家族などのために、年5日まで取得することができます

1日または時間単位で取得可能

原則無給(補償のしくみもなし)

介護休業給付金

介護休業給付金は、介護休業を取得した場合、最大でそれまで受け取っていた賃金の3分の2が給付されるイメージの制度です

・雇用保険の被保険者で、一定の要件を満たす者は、介護休業期間中に給料の3分の2(67%)支給される

・請求は、会社経由でハローワークまで

平均して月額15万円程度の場合、支給額は月額10万円程度

平均して月額20万円程度の場合、支給額は月額13.4万円程度

平均して月額30万円程度の場合、支給額は月額20.1万円程度